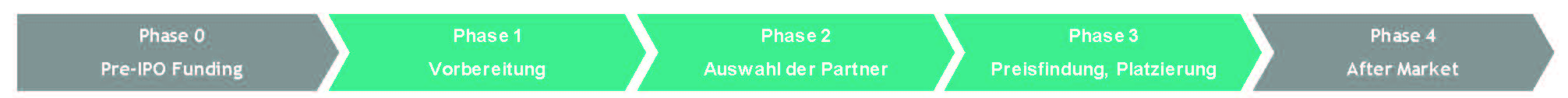

Der Kern eines IPO-Prozesses kann bezüglich seiner wesentlichen Themen und Meilensteine, abgesehen einer vorgelagerten Pre-IPO- und der nachgelagerten Post-IPO-Phase, in drei Phasen unterteilt werden:

Ein Private Placement im Vorfeld eines IPOs sowie eine, je nach der individuellen Situation des Unternehmens, mehr oder weniger intensive Phase 1 lassen sich kaum standardisiert in Zeitplänen darstellen. Darüber hinaus sind die Auswahl des Börsenplatzes (z.B.: Deutsche Börse, London Stock Exchange, NYSE, Nasdaq OMX US, NYSE Euronext Europe …), des spezifischen Börsensegmentes (in Deutschland: Prime Standard und General Standard im Regulierten Markt sowie Open Market (Freiverkehr)) und die Überlegung eines Dual-/Cross Listings an mehreren Börsenplätzen maßgeblich für eine individuelle Prozess- und Zeitplanung des IPO.

Ein Börsengang stellt für jedes Management eine einmalige, aber vor allem zeitlich und inhaltlich anspruchsvolle Herausforderung dar. Dabei sind gerade das Tagesgeschäft und die Entwicklung des Unternehmens im Jahr des Börsenganges von besonderer Bedeutung. Es wird von Analysten und Investoren in Hinblick auf die Glaubwürdigkeit der Planung und damit der gesamten Equity Story kritisch hinterfragt. Es liegt daher auf der Hand, dass das Tagesgeschäft durch den eigentlichen IPO-Prozess möglichst nicht leiden sollte.

Ein eigens installiertes, internes und externes IPO-Management kann eine deutliche Entlastung bringen. Auch wenn diese Dienstleistung oft als Bestandteil im Rahmen eines Gesamtpakets durch den Konsortialführer der Investmentbanken angeboten wird, entscheiden sich viele Unternehmen bereits frühzeitig - d.h. schon vor der Auswahl des passenden Konsortiums - für einen unabhängigen IPO-Advisor. Die Gründe hierfür sind insbesondere in der durch die Unabhängigkeit des Beraters bedingte, höhere Kosteneffizienz und Glaubwürdigkeit in seiner Position als Ratgeber und Sparringspartner gegeben. Die Einbeziehung eines erfahrenen IPO-Advisors bei der Auswahl weiterer Partner sowie der Investmentbank im Banken Beauty-Contest erhöht die Möglichkeit, die nicht unerheblichen IPO-Kosten an entscheidender Stelle zu reduzieren.